Ci sono in Italia molti proprietari di case anziani e poveri. Tra loro, molte le vedove. Il prestito vitalizio ipotecario potrebbe aiutarle, e dare liquidità utile anche per la famiglia. Ma questo strumento finanziario, benché introdotto da qualche anno, è assai poco usato. Perché?

Ho una casa ma non ho soldi.

La via del "reverse mortgage"

L'elevata propensione al risparmio tipica di molti anziani, specie in Italia, è spesso stata vista come una virtù, un importante strumento per tutelare le famiglie nei periodi di crisi. Tuttavia, questa “qualità” diventa un problema quando viene richiesto ai governi di aumentare la spesa pubblica per sopperire ai ridotti consumi privati. In altre parole, spesso i governi vengono pressati dall'opinione pubblica ad aiutare anziani con bassi redditi, sebbene questi siano spesso proprietari di immobili di notevole valore.

Il prestito vitalizio ipotecario, in inglese reverse mortgage o lifetime mortgage, è uno strumento finanziario comune nei paesi anglosassoni da vari decenni e introdotto anche in Italia nel 2005 con la legge 248/05. Rivolto agli individui con più di 65 anni di età, o anche a coppie di anziani, questo strumento permette di ottenere un prestito da una banca o un'altra istituzione finanziaria, che viene garantito da un'ipoteca sull'immobile di proprietà e può essere erogato sotto forma di linea di credito, vitalizio, o in un'unica soluzione. In questo modo, gli anziani possono ottenere del denaro senza dover vendere la propria abitazione e trasferirsi in una più piccola. Inoltre, quello che distingue questo prestito da un normale mutuo è che il debitore può non effettuare alcun pagamento finché rimane in vita o cambia residenza. Infatti, gli interessi si accumulano automaticamente e alla morte del debitore gli eredi possono decidere se ripagare il debito e rimanere proprietari dell'immobile, o mettere in vendita l'immobile. In ogni caso, la proprietà dell'immobile non viene mai ceduta al creditore. Infine, solitamente viene applicata una clausola per garantire che l'ammontare del debito accumulato non superi mai il valore di mercato dell'immobile. Negli Stati Uniti e in Gran Bretagna questo strumento viene spesso utilizzato da anziani per ottenere denaro necessario a ristrutturare casa, estinguere altri debiti, pagare l'università ai nipoti, o aiutare amici e parenti in difficoltà. È da notare, infine, che il reverse mortgage viene usato negli Stati Uniti principalmente da donne anziane che vivono da sole (1). Dal momento che gli individui ricorrono generalmente a questo tipo di prestito solo in caso di estrema necessità di liquidità, tale dato potrebbe semplicemente riflettere il maggior tasso di povertà tra le donne (2).

Tuttavia, al di là della motivazione che spinge le donne a richiedere il prestito, rimane il fatto che questo strumento permette loro di ottenere un'autonomia finanziaria senza dover ridurre il loro stile di vita o ricorrere a forme illegali di finanziamento. Dai dati Share (Survey of Health, Ageing and Retirement in Europe) (3), emerge che le donne over 65 che compongono il nucleo familiare, siano esse single, vedove o divorziate, in Italia hanno una ricchezza immobiliare media intorno ai 250.000 euro (4). All’età di 65 convertire la metà della ricchezza immobiliare in una lump sum (una somma versata in un unico versamento alla stipula del contratto) consentirebbe di avere a disposizione un valore di circa 27.000 euro (al tasso dell’8% ipotizzando una vita media residua di 20 anni) (5). L’ammontare del debito che gli eredi dovrebbero ripagare alla morte di colei che ha sottoscritto il prestito non sarebbe superiore ai 150.000 euro, ma parte della ricchezza sarebbe stata convertita in liquidità per l’anziano, dando così possibilità di aumentare le proprie capacità di consumo senza dover vendere la casa. Dal momento che l’eredità avviene in un momento non noto nel tempo e potenzialmente lontana dal momento “giusto” per i figli o nipoti, poter usufruire di liquidità senza dover rinunciare all’uso della proprietà faciliterebbe scelte di investimento per figli, nipoti o eredi. Tale liquidità potrebbe essere utilizzata per esempio come risorsa per l’avvio di un’attività produttiva, oltre che per aumentare il livello dei consumi. Da investimento dormiente la casa di residenza potrebbe essere un utile strumento per realizzare un progetto di vita.

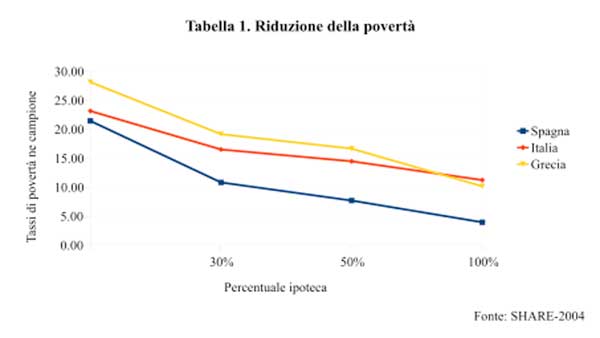

Una ricerca condotta dal CeRP di Torino e finanziata dall'Observatoire de l'Epargne Européenne (OEE) ha simulato l'effetto che potrebbe avere l'applicazione su larga scala del reverse mortgage su alcuni Paesi europei (6). Il risultato più impressionante è riassunto nella Tabella 1. Usando i dati relativi al 2004, se tutti gli anziati proprietari di case in Italia utilizzassero il 30%, 50% o 100% della propria abitazione come ipoteca per ottenere un reverse mortgage, il tasso di povertà tra gli anziani scenderebbe dal 23% al 16,5%, 14,5%, 11% rispettivamente (7). Risultati analoghi si otterrebbero anche in altri paesi mediterranei come la Spagna e la Grecia.

Nonostante questi esiti, pochi italiani sembrano interessati al prestito vitalizio ipotecario. Questo può essere dovuto alla scarsa propensione a decumulare la propria ricchezza, alla complessità dello strumento e alla scarsa conoscenza di nozioni finanziarie basilari da parte di molti cittadini, specialmente anziani (8). Inoltre, tale prestito presenta spesso dei costi piuttosto elevati sia in termini di tasso d'interesse applicato (che si sta però gradualmente riducendo) che di spese fisse e commissioni. Costi che sono però dovuti alla rischiosità del prestito per le istituzioni finanziarie - la speranza di vita del debitore è molto aleatoria e vi sono scarse possibilità di diversificazione - e allo scarso sviluppo del mercato. Se il mutuo per la prima casa è fortemente incentivato e sussisidiato dallo Stato, perché non aiutare anche il reverse mortgage? Le giovani generazioni potrebbero beneficiare di liquidità immediata nel momento in cui ne hanno bisogno, piuttosto che ereditare un immobile in età anziana, quando le scelte di rilevanza cruciale sul percorso di istruzione e di lavoro sono già state compiute.

Note

(1) U.S. Department of Housing and Urban Development (HUD), HECM Reports, Home Equity Conversion Mortgage Characteristics, June 2012

(2) Vedi U.S. Department of Housing and Urban Development (HUD), HECM Reports, Home Equity Conversion Mortgage Characteristics, June 2012

(3) http://www.share-project.org

(4) Da notare che in Italia la proprietà immobiliare riguarda principalmente gli anziani. Infatti pochi giovani sono proprietari di case mentre la proporzione sale con l'età (si veda a questo proposito questo articolo di Roberta Carlini). Tra questi, molte sono anche le donne vedove, che in Italia si stimano essere circa 3 milioni e 800 mila (Fonte: Eurostat 2010). Spesso queste ultime sono proprietarie di un patrimonio immobiliare sottoutilizzato dato che la dimensione familiare è cambiata nel tempo.

(5) Calcolata come 125.000/(1+8%)

(6) Si veda Moscarola, F.C., Rossi, M. e Sansone, D. (2012), Reverse Mortgages: Making assets a tool against poverty, mimeo. Tale studio è stato effettuato analizzando il dataset Share.

(7) Bisogna notare che tali tassi si riferiscono al campione osservato in Share, e non sempre corrispondono a quanto rilevato daEurostat. Tuttavia, nonostante possibili variazioni nell'ammontare della riduzione della povertà, la vastità e la forza di tale risultato rimane inalterata.

(8) Si veda Fornero, E., Lusardi, A. e Monticone, C. (2008), Maestro di risparmio cercasi, lavoce.info, 23/06/2008